OFweek 電子工程網訊:有分析師表示:2015年整個半導體市場將會發生巨變。一旦豪威科技下市成功,必然點燃美國矽谷公司與中國半導體公司整合的導火索,新一輪半導體收購潮蓄勢待發。在過去短短的兩個月的時間裡,半導體行業到底有哪些收購案?

首先從兩個方面來說明一下2015年中國半導體行業的趨勢:

從國家角度來看,2014年國家集成電路產業投資基金成立,首期基金規模達到1200億元,希望以此作引撬動萬億資金投向集成電路產業。

從半導體企業來看,清華紫光分別以17.8 億美元和9 億美元的金額成功收購展訊通信和銳迪科,隨後英特爾以90 億元入股展訊和銳迪科的控股公司,持有20%的股權。浦東科投聯合CEC 以6.9 億美元的金額將瀾起科技納入囊中。

接來下,小編為你盤點2015年半導體行業收購大事件。

2014年末豪華收購案:長電科技+產業基金+芯電半導體收購星科金朋

2014年12月30日晚間,長電科技發布了《重大資產購買報告書》,擬以現金形式購買新加坡交易所上市公司星科金朋的全部股權。本次要約的總交易對價為7.8億美元。由於上交所還需對本次收購進行審核,公司股票將繼續停牌。

星科金朋為全球第四大集成電路封裝企業,2013年公司總收入為15.99億美元,全球市場份額為6%,未來完成收購之後,長電在全球封裝市場份額將能達到10%以上,全球排名擠入前三。

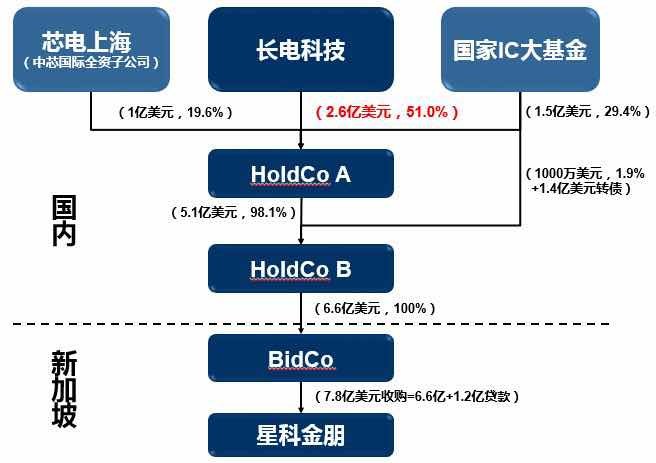

收購報告書顯示,長電科技聯合國家集成電路產業投資基金股份有限公司、芯電半導體(上海)有限公司斥資7.8億美元(約合人民幣48.34億元)收購設立在新加坡並在新加坡證券交易所上市的星科金朋。

為了促成這次收購,長電科技專門成立了長電新科,長電新科以本次收購為目的成立了長電新朋。在長電新科層面,長電科技、產業基金和芯電半導體分別出資2.6億美元等額人民幣、1.5億美元等額人民幣、1億美元等額人民幣;在長電新朋層面,長電新科、產業基金分別出資5.1億美元等額人民幣、0.1億美元等額人民幣。此外,產業基金還將向長電新朋提供股東貸款1.4億美元等額人民幣,該部分股東貸款可根據約定進行轉股。

也就是說,長電科技只花了2.6億美元達成了一場7.8億美元的海外收購,這是一場典型的槓桿收購,主要得益於產業基金的“慷慨解囊”。尤為引人注意的是,這不僅是產業基金成立以來首次落地項目,更是首次扶持民營企業進行海外收購。

長電科技董事長王新潮解讀收購

為何大手筆收購?

作為國內封裝龍頭企業,長電科技2014年營業收入有望超過10億美元,但已經碰到發展瓶頸,開始面臨獲得高端客戶和市場的困難。怎麼來突破這個瓶頸呢?長電科技最初的解決方案是跟中芯國際合作,藉此導入高端客戶。這時出現了另外一個機會——淡馬錫要出售星科金朋。星科金朋擁有最先進的技術、市場、國際化管理經驗和人才,其客戶、技術與長電科技的重疊非常少,互補性達到95%以上,這些都是長電科技非常需要的,也是長電科技可能花五年、十年都不一定能做到的。

收購後如何融合?

王新潮認為星科金朋虧損主要有四個方面的原因。一是高度集中的管理模式;二是由此導致的中央總部管理人員多,管理費用高;三是負債比較重;四是沒有很好地開發中國市場。

高度集中就代表不靈活,下面工廠的積極性就不夠,訂單不足導致產能利用不足,因此這種製造中心的管理模式就很難賺錢。世界排名靠前的集成電路封測企業中有兩種管理模式:利潤中心和高度集中的製造中心,據我觀察,凡是採用利潤中心模式的都賺錢,比如日月光;凡是採用高度集中的製造中心模式的都虧錢,比如星科金朋。

對於上述四大問題,我有五大對策應對,其中,星科金朋的CEO負責兩條,我負責兩條,雙方共同負責一條。第一條就是改變管理模式,他們正在改進,現在天天去客戶那裡要訂單,內部的積極性已經提高了。第二,實行利潤中心製,調整人員配置。而我管的兩個問題,一是用好國家對集成電路扶持的產業政策,降低財務費用;二是幫星科金朋開發中國市場。最後一點,雙方優化資源,星科金朋的產能非常大,而長電方面原來曾需要擴大產能,現在就不用為此再作投資了,利用好星科金朋的產能就行。

CEC、聯想對Marvell虎視眈眈

2015年一月初有消息傳出,中國電子CEC有意競購Marvell的手機芯片業務,這使本就火熱的中國芯片市場,再度引發關注。但是目前中國的手機芯片市場格局已經基本確立,CEC併購Marvell也難以在中國市場打開局面。

中國電子CEC旗下擁有上海華虹、上海貝嶺等集成電路企業,在RDA和展訊被北京的紫光收購後,上海希望打造一個新的龍頭企業,引領上海的芯片業發展。Marvell手機芯片業務曾在中國TD-SCDMA市場和TD-LTE市場贏得不錯的市場份額,但是先後被聯發科打敗。美國投行JMP Securities分析認為,Marvell應出售手機芯片業務。

然而CEC收購Marvell的消息還未平息多久,2月3日,又有消息稱聯想將收購全球三大移動芯片企業之一的Marvell。據財華社報導,踏入2015年,聯想又再部署收購!消息指,聯想將以每股19美元的作價,競購全球三大移動晶片企業Marvell的股權。有關消息尚未經證實。以Marvell的發行股份計算,若聯想要以每股19美元購入Marvell全部股權,涉及資金可能超過97億美元(約756.6億港元(7.7544, 0.0019, 0.02%))。

不過在電話會議內,聯想主席兼首席執行官楊元慶斷言作出否認。

這兩起傳聞過後,不禁讓人疑問CEC和聯想為何都想收購Marvell?

隨著海外市場競爭的加劇,Marvell在面對國外高通和聯發科的猛烈競爭,大陸集成電路產業也在大跨步發展,政府大力扶持國內集成電路產業的發展,讓Marvell面臨不小的挑戰。而從CEC自身的角度來看,手機中國聯盟秘書長王艷輝表示,在展訊、銳迪科先後被紫光集團收購之後,上海市最大的芯片設計公司均變成了北京公司,上海需要重新打造一個新的龍頭企業,來帶動整個上海的芯片產業發展。王艷輝認為“上海想藉Marvell重新打造一個龍頭企業。”這是雙贏的佈局,Marvell可以獲得更多來自中國市場、政策的支持,並且能更迅速響應市場需求;而上海市政府可以藉助Marvell的技術實力帶動起本土產業發展,CEC作為主要投資方也可以獲利。因此CEC收購Marvell的傳聞多了一些可信度。不過,隨後CEC否認了傳聞。

對於聯想收購Marvell的意圖,由於聯想目前不僅僅是智能手機行業的前三,也是PC行業的巨頭,Marvell無論直接間接,都與聯想關係緊密。聯想需要芯片技術,完成產業鏈整合,Marvell有芯片有技術,而且還在盈利;聯想需要通信的基礎專利應對未來的專利戰,而Marvell曾對外表示,其在研發領域投入巨大,已獲得了近5000項美國專利。雙方需要的對方都有,互補性很強,收購對雙方來說都很合適,堪稱天作之合。不過對於聯想收購Marvell的傳聞很快就有了新消息,Marvell全球副總裁丁斌表示,對傳言不予置評。在財報發布後的電話會議上,聯想集團主席兼CEO楊元慶也否認了這一消息。可見,雖然看上去是可信的收購,但雙方都以很快的速度對此消息進行否認。

神州龍芯與AMD的又一不實收購傳聞

然而,CEC和聯想收購Marvell並非是年初唯一的被否認的消息,2月初,一則關於“神州龍芯、中芯國際等組成的中國財團擬併購美國AMD”的消息再度登上了數家媒體的顯要位置,龍芯收購美國主流CPU公司這一極具話題性的消息瞬間引發了大量轉載,並吸引了一批媒體進行解讀。

該報導將其定義為“這將是繼阿里巴巴在美國上市後,中國資本的又一重大事件”和“在政策大力扶持下”,“中國企業通過資本手段進軍海外高科技領域的大手筆”。上述新聞中的消息來源則是“華爾街投行人士”向“華爾街新聞記者”透露。

然而,隨著原始新聞的刪除,這則消息的真實性顯現,而這則消息引發的關注同樣也因此逐漸降低。通過以上幾個最終被證實不實的收購消息背後,讓我們看到了2015年半導體行業暗潮湧動,在國家政策的支持和半導體行業的持續增長背景下國內半導體行業出現收購潮的可能性。

在說過了2014年末的豪華收購和被證實不真實的收購之後,下面為大家盤點真真實實的年初全球範圍內半導體行業的收購案。

收購案一:東軟載波擬收購上海海爾

東軟載波2015年1月4日晚公告,公司擬以非公開發行股份和支付現金相結合的方式收購上海海爾全部股權。交易完成後,東軟載波將持有上海海爾100%股權,海爾創投等將成為上市公司股東。公司股票將於1月5日復牌。

公司發布的資產收購預案顯示,根據評估報告,截至評估基準日2014年9月30日,上海海爾經審計的賬面淨資產為14018.14萬元,採用收益法評估值為45056.46萬元,評估增值率為221.42%。經交易各方協商,上海海爾100%股權基礎價值確定為4.5億元。其中,股份支付佔比45%,發行價格為48.18元/股,發行數量為388.41萬股;現金支付佔比55%。

收購案二:英飛凌完成收購美國國際整流器公司(IR)

2015年1月13日,英飛凌科技股份有限公司宣布完成對美國國際整流器公司(International Rectifier) 的收購。隨著所有必要的監管部門及國際整流器公司股東的批准,自13日起總部位於埃爾塞貢多的國際整流器公司成為英飛凌旗下公司。

國際整流器公司與英飛凌優勢互補。收購完成後,英飛凌的產品組合變得更加豐富,業務版圖也得以擴張,美國和亞洲的許多中小企業將成為公司的客戶。此番併購將為英飛凌帶來更多電源管理系統專有技術,進一步加強其在功率半導體方面的專長,並整合化合物半導體(即氮化鎵)領域的先進知識。另外,併購也將極大地推動英飛凌在生產上實現規模經濟,增強競爭力。

收購案三:GlobalFoundries收購IBM旗下的全球商用半導體技術業務

2014年,IBM與Globalfoundries達成協議,Globalfoundries收購IBM旗下的全球商用半導體技術業務,包括知識產權、技術人員以及與IBM微電子(IBM Microelectronics)相關的技術。根據雙方達成的協議,IBM將在未來三年內向Globalfoundries支付15億美元現金,以剝離芯片業務。此交易預計將於2015年完成。依據該協議,Globalfoundries將接手IBM位於美國紐約州東費西基爾和佛蒙特州埃塞克斯章克申(Essex Junction)的芯片製造工廠,並將向所有與此交易相關的IBM員工提供就業崗位。

GlobalFoundries公司將通過IBM收購案在北京、上海以及深圳等地獲得約一百位技術人才,他們的任務是圍繞應用在智能手機及平板設備天線中的產品及技術作出設計。集成電路設計一直是中國半導體行業當中增長速度最快的市場,據估計從2003年到2013年其年復合增長率高達37.6%、且目前市場總值已經超過130億美元。

GlobalFoundries公司以積極的態度在利潤豐厚的中國半導體市場中拓展其占有率,並希望通過最近對IBM芯片業務的收購能夠在這方面上帶來動力。GlobalFoundries公司現在希望這筆將於2015年年中正式結束的收購能夠幫助其在中國市場上實現進一步擴張。

收購案四:中天聯科再發力收購凌陽科技數字機頂盒業務

凌陽科技因不堪忍受其數字電子機頂盒業務連續虧損的狀況,於2015年1月20日宣布將出售凌陽科技旗下數字機頂盒STB(Set-Top-Box)產品中心相關資產予經營數字電視和多媒體領域的大陸IC設計公司中天聯科(Availink Inc.)。

凌陽科技此次出售STB部門,交易金額超過1000萬美元,同時凌陽科技將以近1000萬美元參與中天聯科的現金增資,預計將取得中天聯科約16.67%股權。出售相關資產後,凌陽科技將裁撤約90名工程人員,退出STB芯片市場,未來專注開發車用相關芯片產品與系統方案。次交易預計本季度內完成。

收購案五:亞馬遜3.5億美元收購以色列芯片公司Annapurna Labs

2015年1月23日,據紐約時報網站報導,亞馬遜發言人當地時間週四證實,該公司已經與以色列芯片設計公司Annapurna Labs達成收購協議。據悉,亞馬遜收購Annapurna Labs的價格約為3.5億美元。

儘管收購Annapurna Labs代表著亞馬遜大踏步進入以色列科技領域,但目前尚不清楚亞馬遜在這一交易中的“收穫”。一直以來,Annapurna Labs對於其開發的產品口風都很緊。

收購案六:芯片商萊迪思以約6億美元現金收購矽映

手機互連芯片商萊迪思(Lattice Semiconductor)2015年1月27日宣布,將以約6億美元現金收購規模較小的芯片公司矽映電子(Silicon Image)。

萊迪思指出,其出價較矽映股票週一的收盤價高出約23.7%。兩家公司均從事智能手機及其他設備互連芯片的製造。

收購案七:英特爾收購Lantiq公司

英特爾公司2015年2月2日宣布已就收購Lantiq公司簽署最終協議。Lantiq公司是領先的寬帶接入和家庭聯網技術提供商。本次交易還有待滿足慣例成交條件並經監管機構批准,預計將在大約90天內完成結束。交易細節並未披露。

努力成為一切智能互聯設備與技術的最佳選擇,其中智能網關和智能接入網絡是重要的因素。此次收購將擴展英特爾在電纜式住宅網關市場的成功,並延展產品線進入包括DSL、光纖、LTE、零售和物聯網智能路由器在內的其它網關市場。

收購案八:芯科科技收購Bluegiga

2015年2月4日在物聯網中提供微控制器、無線網絡連接、模擬和傳感器解決方案的領導廠商Silicon Labs (芯科科技有限公司)今天宣布收購Bluegiga Technologies Oy。Bluegiga是總部設在芬蘭埃斯波的一家私有公司,為短距離無線網絡連接解決方案和物聯網(IoT)軟件方面成長最快的獨立供應廠商之一。Bluegiga的無線網絡產品系列包括超低功耗Bluetooth ® Smart、Bluetooth Classic和Wi-Fi ®模塊,以及軟件棧、開發工具和軟件開發工具包(SDK)等,可廣泛的應用於工業自動化、消費類電子產品、音響、汽車、零售、住宅、保健和健身市場。

收購完成後,Silicon Labs將繼續在芬蘭埃斯波運作,以作為卓越的無線網絡硬件和軟件技術開發中心。該公司將持續為世界各地的客戶開發和銷售完整的Wi-Fi、Bluetooth模塊產品和軟件棧產品系列,並提供相應支持。

收購案九:瑞昱併購美高端芯片廠

網通芯片大廠瑞昱2015年2月6日宣布,斥資近5,000萬美元(折合新台幣逾15億元)併購美國高端網路處理芯片廠科締納(Cortina Access),可望成為未來進攻電信營運商和物聯網市場的利器之一。

瑞昱2月5日舉行公司年終尾牙,同時也對外公告併購的好消息,宣布以4,970萬美元取得美商Cortina Access及其中國與台灣子公司100%股權;價金將全數以現金支付,惟相關條件、時間及其他重要約定,將依照股權交易合約執行。

Cortina Access這次加入瑞昱集團後,將搭配瑞昱近期發表的4x411ac WiFi與物聯網(IoT)芯片(產品代號Ameba),將提供電信市場高傳輸速度、高品質保證(QoS)的頂級無線閘道器解決方案,也為電信市場提供實現數位家庭與智能家居在通訊需求方面的完整拼圖。

瑞昱指出,這項交易代表該公司對電信市場的鍾情與信仰,將持續朝國際通訊IC領導廠商目標邁大步。

收購案十:ARM收購IoT安全技術供應商Offspark

ARM 2015年2月12日宣布收購總部位於荷蘭的傳輸層安全協議供應商Offspark,將整合於其針對Cortex-M 打造的mbed 作業系統。ARM的目標是使去年十月發布的mbed 成為一個統一的程式碼基礎,瞄准在物聯網(IoT)領域越來越受到關注的安全問題。

Offspark 專注於物聯網通訊安全技術,其PolarSSL 技術能夠即刻部署於感測器模組、通訊模組及智能手機等各式廣泛大量的裝置上。安全已是所有物聯網運作的必要要素,Offspark納入mbed ,開發者則能透過ARM mbed 平台設計打造出符合通訊安全及軟件加密的物聯網產品。

未來,Offspark針對嵌入式系統建置的傳輸層安全協議(TLS)—— PolarSSL “將成為ARM mbed 通訊安全和軟體加密策略的核心,”ARM表示,將會為PolarSSL 重新更名為ARM mbed TLS ,並維持其作為開放來源的程式碼,包括以獨立產品的方式以及在今年稍晚搭配mbed 共同提供。

留言列表

留言列表